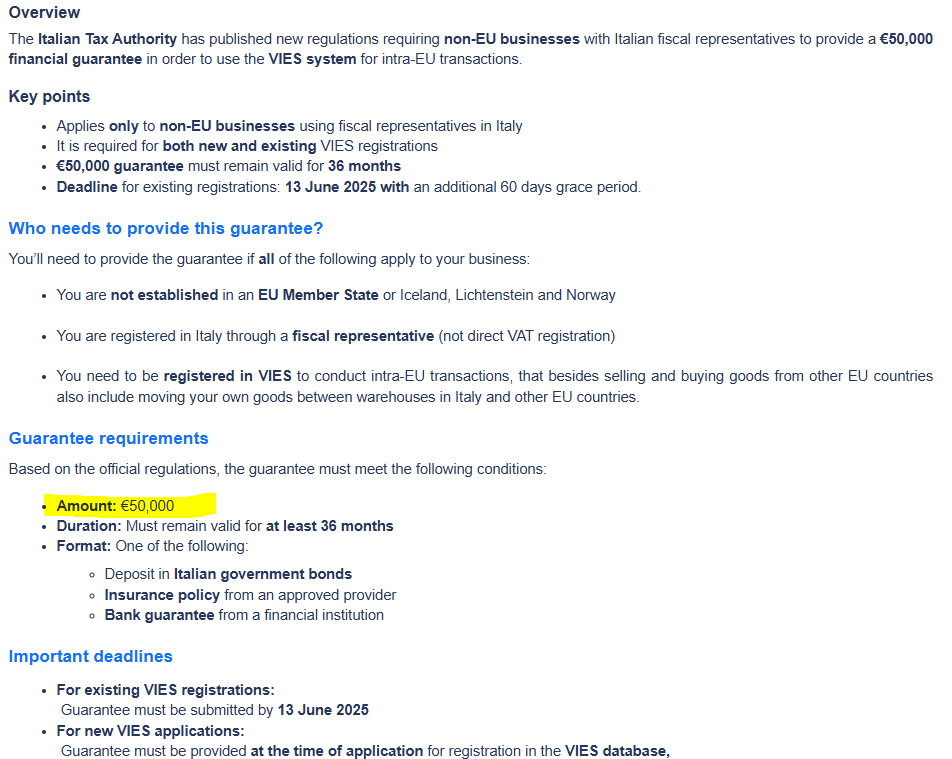

最近跨境群热议的新闻,意大利税务机关的最新规定,所有通过税务代表在意大利注册VAT的非欧盟企业,需在6月14日前缴纳5万欧元的保证金,才能保留有效税号。这个新政不仅加重了卖家的前期合规成本,也被广泛解读为欧洲市场对非欧盟跨境电商卖家的一次“敲山震虎”。

这项政策看起来是对税务代表注册流程的规范,但实质上是一种更强烈的信号:意大利政府正在用实际动作压缩灰色地带,打击VAT逃税、虚假申报等问题。近年来,由于部分跨境卖家出于成本考量,有意无意地在VAT申报上存在不合规操作,加之平台监管趋严,整个欧洲市场对电商税务的审查力度正在不断上升。

更现实的是,这笔5万欧元的保证金并非可随时提取的押金,而是类似于“冻结保证金”的形式长期存放,退出市场后才有可能申请退回的!

值得一提的是,虽然,目前该规定只针对非欧盟企业通过税务代表注册VAT的情形,但其实大家都担忧的是,如果该举措在意大利试点效果显著,不排除德国、法国、西班牙等国未来也会推出类似政策,进一步提高欧盟市场的合规门槛。

对大部分卖家而言,这不止是一次“缴不缴钱”的选择,而是一次重新评估欧洲市场布局、注册策略以及税务风险的转折点。有卖家已经开始考虑切换到本地实体公司注册,或者选择其他更稳定的合规路径。个人感觉,2025年这场VAT政策变动,注定将成为整个跨境电商圈不能忽视的一个分水岭。

跨境圈反应不一:有人观望,有人果断退站,还有人另辟蹊径

这条“5万欧元保证金”政策一出,整个跨境卖家圈立马分成了几派:

- 观望派:根据我们的观察,这类卖家数量最多拉,主要集中在中小型体量。很多人一方面在观望是否会延期实施,另一方面也在等待税务代理的应对措施。毕竟,5万欧元不是小数,不少人已经开始盘点现金流,评估是否还能支撑下去。

- 退站派:不少本就边缘运营意大利站的卖家,干脆选择退出。尤其是某些铺货型团队,利润本就有限,这一下保证金要求,直接压垮了原本就紧绷的成本结构。

- 本地化转型派:还有部分资源能力较强的卖家,则开始研究注册本地公司、本地VAT税号的方案,试图通过“去税代化”方式绕开高额保证金。虽然注册本地公司前期成本也不低,但从长期看是更稳定的合规路径。

其实,这个情况反映的正是中国卖家对欧洲VAT政策复杂性缺乏系统性应对机制的问题。以往依赖税务代表、模板化处理VAT注册和申报,一旦政策发生改变,就容易被动。

意大利此举背后动机:打击逃税,缓解赤字,或将引发连锁反应?

为什么是意大利率先动手?

首先,VAT偷税漏税现象在过去几年确实屡见不鲜。意大利税务局在早前的调查中已多次指出,某些来自非欧盟国家的跨境电商主体存在报税不实、税号不规范等问题,造成大量税收流失。

其次,从财政角度来看,意大利政府赤字多年居高不下,公共财政压力极大。特别是疫情之后,国家债务持续攀升。加强税收监管、提高合规门槛,是变相“增收”的最现实手段。

再者,从欧盟整体趋势来看,未来几年内对跨境电商的合规监管一定是愈发严苛。数字服务税、平台协查制度、OSS/IOSS扩展、B2C申报模式变化,每一步都透露出一种意图:让海外卖家真正纳税。

而这次5万欧元保证金政策,很可能只是欧洲加强VAT管理的第一步。德法西是否会效仿,业内已经有不少声音在做分析预测。一旦德国、法国这些大市场也推出类似政策,那将真正改变整个跨境卖家的市场选择逻辑。

意大利VAT政策调整后,跨境卖家该如何应对?

在这场新规冲击下,卖家可选择的路径不多,但仍有机会:

1. 注册本地公司 / 本地VAT

这是目前讨论最多的方案之一。通过注册意大利当地公司或本地税号,可以绕开税务代表注册路径,从而避免缴纳5万欧元保证金。不过这个方式需要配合:

- 实体注册地址

- 本地财税服务配合

- 持续的合规申报能力

适合体量中大、长期经营欧洲市场的卖家。

2. 退出意大利市场,转向其他站点

对于运营效果一般,利润不高的意大利店铺,可以考虑“止损退出”。重新评估ROI(投资回报率)后,将资源倾斜到东欧市场(如波兰、捷克)、中东(迪拜),或更友好的VAT制度国家。

3. 等待后续细则或行业应对方案

不少第三方服务商、税代机构也在密切关注后续政策动态。是否存在团体申诉、延缓执行、联合申报机制,目前都尚未明朗。如果卖家暂时无法转型,可以选择观望数月,再做决策。